|

| Аудио-версия поста. |

Кому не интересно узнать обо мне, тот может пропустить этот абзац

и перейти к сегодняшней теме.

Если же вам не безразлично знать что я думаю о себе и о том,

чем я могу с вами поделиться, насколько эта информация может быть вам полезна и иметь практический характер использования, то продолжение следует.

Я не обучался в университете и у меня нет диплома ВУЗа, но зато есть

жесткий курс самообразования в области психологии и финансов.

За этот курс, я заплатил не менее, чем сопоставимую с ценой обучения в учебных заведениях реальную стоимость.

Если вы узнаете какую, у вас мурахи по спине не поползут, а проскачут.

Вы, можете пОтом и кровью создавать ваш начальный капитал и в один миг стать банкротом не потому, что вы неудачник, а в силу стечения определенных, не зависящих от вас обстоятельств (Черный лебедь).

Кроме того, неблагоприятные события могут повторяться лишь для того,

что-бы вы опустили руки.

Всё это должно вас только закалить и сделать из вас "неваляшек",

"неваляшки" - те которых как не валяй, все равно восстают.

Делюсь этим я не в целях саморекламы, не торгую

инсайдом

(вброс информации на рынок с целью получения коммерческой или политической прибыли, не путать с

инсайтом от англ.

insight — проницательность, проникновение в суть, понимание, озарение, внезапная догадка, прозрение),

а ради откровенности и ясности общей картины происходящего.

Полагаю достаточно о себе, теперь к теме на одном примере.

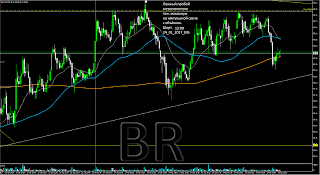

Investments.

|

| investments |

В социальной сети только за вчера, встретилось несколько объявлений о

предложении помощи в

финансовом консультировании в рамках вебинара.

Стоимость мероприятия ориентировочно 2000 рублей и только для того,

чтобы отсеять тех, кто хочет просто послушать (как отмечает сам автор интенсива).

Причем заголовок, слегка изменил по понятным причинам.

- "

Как и куда инвестировать 500 рублей"

Это манипулирование, на мой взгляд, критически и категорически не допустимо.

Дальше - больше.

"Вот программа интенсива:

🎯

Что такое ИИС и почему его открыть надо было ещё вчера

🚗

Как превратить машину в актив, приносящий 4500 рублей в неделю

🎨

Почему индексные фонды круче акций и облигаций

☂

Как защитить свои инвестиции

👑

Как получать доход до 30% от банка, входящего в ТОП 10

🐝

Фишки, которые помогут Вам инвестировать много и с удовольствием

💎

Какие инвестиции стоит приобретать, а какие нет. Что влияет на Ваш доход

🎀

Варианты выгодного инвестирования даже небольших сумм"

По каждой строке программы я могу рассказывать в отдельном посте, но делать этого я пока не буду.

Меньше всего хотелось бы как-то обидеть автора, ведь он пытается заработать.

Но, что получат, от модных нынче интенсивов, за две символические тысячи рублей, доверчивые пользователи?

Обратите своё особенное внимание на фразу:

- "

Какие инвестиции стоит приобретать, а какие нет"

Приобрести приобретение, вложить вложение, разместить размещение,

очень точная фраза именующаяся тавтологией

(от др.-греч. ταὐτολόγος).

Приобретают активы, а не инвестиции.

Сложно сделать действие с действием, экшен с экшеном.

"Инвести́ции (англ.

Investments) — размещение капитала с целью получения прибыли".

Инвестиция, размещение - это действие, можно начать действие, быть в действии, делании или закончить его .

Размещение, вложение в целях получения, достижения полезного эффекта.

Если для инвестора не существенна разница между

- В какие активы инвестировать или "

Какие инвестиции приобретать", значит не важен именно полезный результат, а значение имеет, лишь возможность почувствовать себя Уорреном Баффетом (дай Бог ему здоровья).

Ещё, одна девушка спросила, подойдет ли ей этот вебинар, если у неё сумма для инвестирования более 1 000 000?

В предверии международного праздника всех милых дам, позволю себе рекомендацию.

Прежде чем инвестировать, прочтите об этом хоть что-то, если чтение вам покажется скучным или малоинтересным, вообще забудьте это слово.

Более простыми словами прозвучит так -

инвестируйте в то, в чем разбираетесь.

Если будет возможность, наверное расскажу о тех пунктах из программы, доступно, своими словами позже.

А для тех, кто не очень хорошо разбирается в азах, есть экономическая игра.

Приглашаю к участию, кому интересно.

Без платного вступления в клуб это возможно, если вы зарегистрируетесь по моей ссылке http://cashgo.ru/?staywith=3313750

я буду видеть ваш Ник.

Или пришлете мне адрес своей почты, по которой я смогу вас пригласить

участвовать в поединке.

Игра развивающая ваши финансово-экономические способности подходит для новичков желающих разобраться в этих вопросах.

Аудио-версия для слабовидящих, откроется в новом окне.

https://www.dropbox.com/s/35wb2fpxdqlsp7r/investments.mp3?dl=0